Сотрудник компании неделю должен работать в другой организации. Обычно в таких случаях оформляется командировка, но эта ситуация нестандартная, так как другая организация находится в том же городе. Нужно ли выписывать командировочные документы в подобных случаях, то есть не только для заграничных или междугородних поездок, но и для служебных в пределах города?

РЕШЕНИЕ

Командировка - это поездка работника для выполнения служебного поручения вне места постоянной работы. А значит, отправить в командировку можно и в пределах города. Но и направление на работу без оформления командировки в этой ситуации ошибкой не будет.

Часть 1 ст. 166 Трудового кодекса РФ определяет служебную командировку как поездку по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

Как определить «место постоянной работы»? В данном случае это место расположения организации (ее обособленного структурного подразделения), работа в которой обусловлена трудовым договором. Об этом прямо сказано в п. 3 Положения об особенностях направления работников в служебные командировки (далее - Положение о командировках), утв. постановлением Правительства РФ от 13.10.2008 № 749.

Но место расположения организации определить не так-то просто. Что имеется в виду: город, в котором трудится работник, точный адрес места работы, включая улицу и номер дома, или, может быть, сама организация? То обстоятельство, что место постоянной работы обязательно указывается в трудовом договоре, как того требует ч. 2 ст. 57 ТК РФ, ясности не добавляет, так как на практике это условие формулируется по-разному.

Пример

Так, в трудовом договоре в качестве места работы сотрудника может быть указана сама организация, например ООО «Солнышко».

А местонахождение организации, то есть ее фактический адрес, обязательно указывается только в том случае, если работник устраивается в филиал, представительство или иное обособленное структурное подразделение, расположенное в другой местности.

Есть распространенная точка зрения, что постоянное место работы должно определяться по точному адресу компании-работодателя.

Соответственно, служебные поездки работника в пределах одного города должны оформляться как командировки.

В обоснование этой позиции приводят в том числе следующий довод. Ранее (до вступления в силу ТК РФ) служебной командировкой признавалась поездка работника по распоряжению руководителя объединения, предприятия, учреждения, организации на определенный срок в другую местность для выполнения служебного поручения вне места постоянной работы. Такое определение служебной командировки было дано в п. 1 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988 № 62 «О служебных командировках в пределах СССР» (далее - Инструкция). В этом определении содержится специальная оговорка, что служебная командировка - это служебная поездка именно в другую местность.

Но после вступления в силу ТК РФ и нового Положения о командировках определение, данное в Инструкции, потеряло свою актуальность как не соответствующее формулировкам в более поздних нормах.

Итак, новое определение командировки в целом повторяет прежнее, с одним отличием - теперь не уточняется, что поездка должна совершаться в другую местность . Понятие другой местности, в свою очередь, раскрывается в п. 16 постановления Пленума Верховного Суда РФ от 17.03.2004 № 2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации»: это местность за пределами административно-территориальных границ соответствующего населенного пункта.

Таким образом, можно сделать вывод о необходимости оформления командировки при направлении работника для выполнения служебного поручения на территории другого работодателя даже в том случае, если компания, куда командируется сотрудник, находится в том же городе, что и работодатель.

Впрочем, есть и другая точка зрения: командировками могут признаваться только поездки за пределы соответствующего населенного пункта.

Внимание! Инструкция официально не отменена и действует в части, не противоречащей ТК РФ и Положению о командировках

Что ж, вернемся к Положению о командировках. В том же п. 3 говорится следующее: поездка работника, направляемого по распоряжению работодателя или уполномоченного им лица в обособленное подразделение организации (представительство, филиал), находящееся вне места постоянной работы, также признается командировкой. И в данном случае под местом постоянной работы (местом расположения организации) понимается не конкретный адрес (улица и номер дома), а, скорее всего, соответствующий населенный пункт.

Далее, в п. 4 Положения о командировках сказано, в частности, что «днем выезда в командировку считается дата отправления поезда, самолета, автобуса или другого транспортного средства от места постоянной работы командированного, а днем приезда из командировки - соответственно, дата прибытия указанного транспортного средства в место постоянной работы». И здесь под «местом постоянной работы» вряд ли понимается фактический адрес организации.

Более того, в том же п. 4 Положения о командировках написано, что в случае если станция, пристань или аэропорт находятся за чертой населенного пункта, при определении даты выезда и приезда из командировки учитывается время, необходимое для проезда до станции, пристани или аэропорта. Это также подтверждает тезис о том, что под местом расположения организации - местом постоянной работы - понимается не улица и дом, в котором трудится работник, а населенный пункт, где находится организация.

На практике служебные поездки внутри одного населенного пункта редко оформляются как командировки, хотя никаких запретов на это нет. В то же время, учитывая неопределенность формулировок в нормативных актах, регулирующих эти ситуации, вряд ли оформление командировочных документов будет признано нарушением.

В заключение напомним, что вопрос о том, оформлять или нет служебную поездку в пределах одного города как командировку, неактуален для сотрудников, постоянная работа которых осуществляется в пути или имеет разъездной характер. Их служебные поездки командировками не являются, о чем прямо сказано в ч. 1 ст. 166 ТК РФ.

"Учет. Налоги. Право", 2005, N 40

Проблема. Для заключения договора сотруднику необходимо поехать в соседний город. Поездка занимает один рабочий день и вечером сотрудник вернется домой. Считается ли такая поездка командировкой? Надо ли оформлять соответствующий приказ или удостоверение? Надо ли оплачивать сотруднику проезд и выдавать суточные?

Официальная позиция. По мнению специалистов Федеральной службы по труду и занятости, поездки по городу, а также поездки, из которых работник может вернуться в тот же день, не являются командировкой. Как сообщил "УНП" Иван Иванович Шкловец, начальник управления правового обеспечения Роструда, в данном случае действует правило Инструкции от 07.04.1988 N 62 "О служебных командировках в пределах СССР", согласно которому при таких поездках командировочное удостоверение не выписывается. А командировочное удостоверение является документом, подтверждающим направление сотрудника в командировку. Соответственно, если нет документа, нет и командировки.

Учет

В бухгалтерском учете все хозяйственные операции нужно оформить первичными документами. Этого требует ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете". Следовательно, пока работник не представит в бухгалтерию авансовый отчет с оправдательными документами, о признании расходов на служебное задание не может быть и речи. Рассмотрим, как отразить в бухгалтерском учете возмещение работнику расходов на поездку.

Пример. Сотрудник организации по заданию руководства выехал на собственном автомобиле в соседний город. В тот же день он вернулся обратно. Из кассы ему выдали аванс в размере 500 руб. Расходы на бензин составили 400 руб., на питание - 150 руб. По возвращении из поездки работник составил авансовый отчет и приложил к нему кассовые чеки, подтверждающие расходы.

В учете бухгалтер сделает следующие записи:

Дебет 71 Кредит 50 500 руб.

- выдан аванс работнику;

Дебет 20 Кредит 71 550 руб.

- учтены расходы на поездку;

Дебет 71 Кредит 50 50 руб.

- возмещен работнику перерасход по авансовому отчету.

Налоги

Независимо от того, имеет поездка статус командировки или нет, на компенсационные выплаты (оплата билета, питания, гостиницы в течение дня) "зарплатные" налоги не начисляются.

Так, налогом на доходы физических лиц такие выплаты не облагаются потому, что не являются доходом сотрудника по определению. Ведь ст. 41 НК РФ доходом признает экономическую выгоду. То есть предполагается, что в результате благосостояние сотрудника улучшилось. В данном же случае работодатель лишь компенсирует сотруднику расходы, связанные с исполнением трудовых обязанностей. Соответственно, никакой выгоды работник не получает и объекта обложения НДФЛ не возникает (ст. 209 НК РФ).

Не возникает объекта обложения и по единому социальному налогу. Дело в том, что для организаций-работодателей объектом обложения этим налогом ст. 236 НК РФ признает вознаграждения по трудовому договору. В рассматриваемой же ситуации никакого вознаграждения сотрудник не получает.

Право

Термин "служебная командировка" сформулирован в Трудовом кодексе весьма интересно. Таковой признается поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ). При этом под "местом постоянной работы" понимается место расположения структурного подразделения организации или рабочего места, на которые принят или переведен работник и которые указаны в трудовом договоре (ст. 57 ТК РФ). Как видим, если следовать буквальному толкованию ст. 166 ТК РФ, то командировкой может быть любой выезд из офиса, даже в соседнее здание. То есть предполагается, что командировки могут быть даже в пределах того же населенного пункта, что и место постоянной работы.

Однако этот вывод опровергает Инструкция от 07.04.1988 N 62 "О служебных командировках в пределах СССР" (действует в части, не противоречащей ТК РФ). В п. 2 этой Инструкции сказано, что можно не выдавать командировочное удостоверение, если работник должен возвратиться из командировки в тот же день, в который он был командирован. А такая ситуация возможна и при разъездах в пределах одного населенного пункта, и при направлении в ближайшие населенные пункты. Кроме того, косвенно подтверждает это и п. 15, который предусматривает, что в таких случаях суточные не выплачиваются.

Наконец, в ст. 166 ТК РФ есть упоминание о том, что командировка - это поездка на определенный срок. А значит, чтобы командировка считалась таковой, необходимо где-то определить ее срок. А если нет ни приказа, ни командировочного удостоверения, то "командировочный статус" такой поездке присвоить нельзя.

Материал подготовил

А.Е.Крайнев

Практически ни один работодатель не обходится без направления своих сотрудников в служебные командировки. Напомним, что в соответствии с ТК РФ под служебной командировкой понимается поездка сотрудника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ). Командировками при этом не признаются служебные поездки сотрудников, постоянная работа которых осуществляется в пути или имеет разъездной характер.

Примечание. Нельзя направлять в служебные командировки сотрудников в период действия ученического договора, за исключением командировок, связанных с ученичеством (ст. 203 ТК РФ), а также сотрудников в возрасте до 18 лет (ст. 268 ТК РФ).

Направляя сотрудника в служебную командировку, работодатель обязан сохранить за ним место работы (должности) и средний заработок. Порядок расчета среднего заработка изложен в ст. 139 ТК РФ и в Положении об особенностях порядка исчисления средней заработной платы (утв. Постановлением Правительства РФ от 24.12.2007 N 922, далее - Положение о среднем заработке). Помимо того командированному надлежит возместить:

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации (ст. ст. 167 и 168 ТК РФ).

Не каждого сотрудника работодатель может направить в командировку. Так, запрещено отправлять в служебные командировки беременных женщин (ст. 259 ТК РФ). Женщин, имеющих детей в возрасте до трех лет, можно направлять в командировки только с их письменного согласия при условии, что это не запрещено им по медицинским показаниям. Последнее положение применимо также:

- к матерям и отцам, имеющим детей-инвалидов или воспитывающим без "второй половинки" детей в возрасте до пяти лет;

- к сотрудникам, осуществляющим уход за больными членами их семей в соответствии с медицинским заключением.

Несоблюдение указанных правил чревато привлечением к административной ответственности. Ведь такой поступок может быть квалифицирован как нарушение законодательства о труде и охране труда, за которое в соответствие со ст. 5.27 КоАП РФ предусмотрены следующие наказания:

- на должностных лиц организации может быть наложен штраф в размере от 1000 до 5000 руб.;

- на индивидуальных предпринимателей - работодателей - штраф от 1000 до 5000 руб. или приостановление деятельности на срок до 90 суток;

- на юридических лиц - штраф от 30 000 до 50 000 руб. или приостановление деятельности на срок до 90 суток;

- на должностных лиц, ранее подвергнутых административному наказанию за аналогичные правонарушения, - дисквалификация на срок от одного года до трех лет.

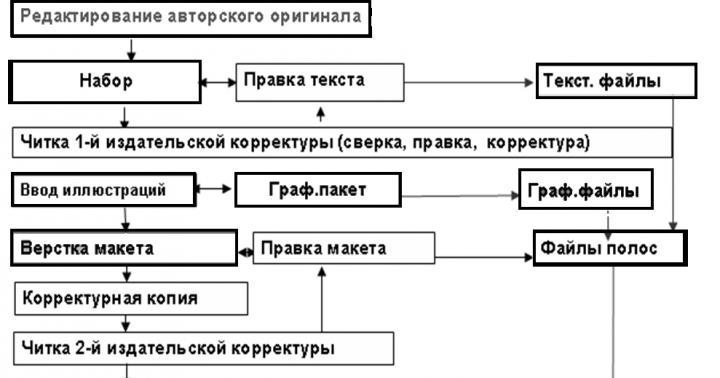

Оформление командировки

Нередко в своей предпринимательской деятельности работодателю в срочном порядке необходимо направить сотрудника к партнеру по бизнесу, находящемуся относительно недалеко. Для решения возникшего вопроса командируемому потребуется не столь и много времени - всего лишь несколько часов, в связи с чем сотрудник к концу дня может возвратиться к месту своего проживания. Таким образом, продолжительность служебной командировки составит всего один день.

Принимая нормы ТК РФ, касающиеся направления работников в служебные командировки, законодатель ни минимальные, ни максимальные ее сроки не установил. В Положении об особенностях направления работников в служебные командировки (утв. Постановлением Правительства РФ от 13.10.2008 N 749, далее - Положение о командировках) указано, что срок командировки определяется работодателем с учетом объема, сложности и других особенностей служебного поручения. Инструкцией Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988 N 62 "О служебных командировках в пределах СССР" (она продолжает действовать в части, не противоречащей ТК РФ, далее - Инструкция) установлено максимальное время нахождения работника в командировке - 40 дней, не считая время нахождения в пути. Ею также предусмотрена возможность направления сотрудников в командировку на один день (п. п. 4 и 2 Инструкции).

Таким образом, продолжительность однодневной командировки не должна превышать 24 часов. При этом работник после командировки возвращается к месту своего проживания.

Порядок оформления однодневной командировки во многом совпадает с оформлением более длительной командировки. Так, при направлении сотрудника в командировку, в том числе и однодневную, работодатель издает приказ. При этом могут использоваться унифицированные формы:

- N Т-9 - если в командировку направляется один работник;

- N Т-9а - если в командировку направлены несколько сотрудников (данные формы утв. Постановлением Госкомстата России от 05.01.2004 N 1).

Согласно Указаниям по применению и заполнению форм первичной учетной документации по учету труда и его оплаты приказ выпускается на основании служебного задания (унифицированная форма N Т-10а; как сами Указания, так и форма N Т-10а утв. тем же Постановлением Госкомстата России N 1).

Примечание. Издание приказа о направлении работника в командировку необходимо для того, чтобы обосновать правомерность:

- во-первых, оплаты работнику среднего заработка;

- во-вторых, возмещения работнику понесенных им расходов.

Служебное задание для направления в командировку и отчет о его выполнении подписываются руководителем структурного подразделения, в котором работает командируемый сотрудник. Утверждается оно руководителем организации или уполномоченным им на это лицом. После чего передается в кадровую службу. Возвратившись же из командировки, работник составляет краткий отчет о выполненной работе в командировке. Отчет согласовывается с руководителем структурного подразделения, в котором числится командируемый, и представляется в бухгалтерию вместе с авансовым отчетом.

Организация с начала текущего года в бухгалтерском учете использует первичные учетные документы, формы которых должны утверждаться ее руководителем (п. 4 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ). При этом не возбраняется использование унифицированных форм первичных документов, которые в свое время были утверждены Постановлениями Госкомстата России. Поэтому авансовый отчет может представляться по форме N АО-1 (утв. Постановлением Госкомстата России от 01.08.2001 N 55).

При направлении сотрудника в командировку упомянутое Положение о них рекомендует работодателю оформить и выдать ему командировочное удостоверение (унифицированная форма N Т-10, утв. все тем же Постановлением Госкомстата России N 1). Командировочное удостоверение является документом, удостоверяющим время пребывания в служебной командировке. Для этого в каждом пункте назначения делаются отметки о времени прибытия и выбытия, которые заверяются подписью ответственного должностного лица и печатью (п. 7 Положения о командировках).

В отличие же от обычной командировки при однодневной командировочное удостоверение работнику может не выписываться (п. 2 Инструкции). То, что командировочное удостоверение может не оформляться, если работник должен возвратиться из командировки в место постоянной работы в тот же день, в который он был командирован, подтверждал вначале Минфин России (Письмо от 26.05.2008 N 03-03-06/2/60), а затем и Минтруд России (Письмо от 14.02.2013 N 14-2-291). Роструд же вопреки вышестоящему руководству считает, что в таких случаях наличие командировочного удостоверения необходимо (Письмо от 04.03.2013 N 164-6-1).

Запись же о направлении сотрудника в однодневную командировку в обязательном порядке производится в журнале учета работников, выбывающих в командировки (форма такого журнала приведена в Приложении N 2 к Приказу Минздравсоцразвития России от 11.09.2009 N 739н). В журнале выбытия содержатся сведения о фамилии, имени и отчестве командированного работника, дате и номере командировочного удостоверения, наименовании организации, в которую командируется работник, пункте назначения (п. 2 Порядка учета работников, выбывающих в служебные командировки из командирующей организации и прибывших в организацию, в которую они командированы, Приложение N 1 к упомянутому Приказу Минздравсоцразвития России N 739н). При неоформлении командировочного удостоверения в соответствующей графе журнала проставляется прочерк.

Выплата среднего заработка

При направлении работника в служебную командировку, в том числе и однодневную, ему, как было сказано выше, гарантируется сохранение среднего заработка. Отдельные работодатели при однодневной командировке не утруждают себя дополнительными расчетами и вместо среднего заработка выплачивают работнику за этот день сумму однодневного заработка. Для подтверждения правильности таких действий некоторые из них включают такое положение в коллективные и трудовые договоры.

Примечание. Работодатель при направлении сотрудника в командировку должен возместить ему расходы по проезду и по найму жилого помещения, суточные и иные расходы, произведенные работником с его разрешения.

Коллективные договоры, соглашения, трудовые договоры не могут содержать условий, снижающих уровень гарантий работников по сравнению с установленными трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права. Нормы локальных нормативных актов, ухудшающие положение работников по сравнению с установленным трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, не подлежат применению (ст. ст. 8, 9 ТК РФ).

Трудовым договором могут определяться дополнительные условия. Но они опять-таки не должны ухудшать положение работника по сравнению с установленным трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами (ст. 57 ТК РФ).

Чиновники считают, что в тех случаях, когда ТК РФ предусматривается сохранение за работником среднего заработка, именно его и следует исчислять, а не выплачивать текущую заработную плату. Поэтому выплата заработной платы работнику, направленному в служебную командировку, за дни (день) нахождения в ней, по их мнению, будет противоречить положениям ТК РФ (Письмо Роструда от 05.02.2007 N 275-6-0).

Как видим, трудовое законодательство закрепляет гарантируемый минимальный размер выплат работнику, находящемуся в командировке. Работодатель, в свою очередь, может предусмотреть в локальном нормативном акте обязанность выплачивать работнику за время нахождения в командировке средний заработок, а в случае, когда сумма среднего заработка ниже заработной платы работника за тот же период, - производить ему доплату до текущей заработной платы либо производить выплату непосредственно заработной платы.

В этом случае работодатель в полной мере соблюдает интересы работника, поскольку в период нахождения в командировке работник продолжает выполнять трудовую функцию и ему должна выплачиваться заработная плата. Однако с учетом требования ст. 167 ТК РФ ее сумма не может быть ниже среднего заработка, исчисленного в установленном порядке.

В противном случае выплата текущей заработной платы вместо среднего заработка является нарушением трудового законодательства. И трудовая инспекция при проверке может оштрафовать (п. 1 ст. 5.27 КоАП РФ):

- организацию - на сумму от 30 000 до 50 000 руб.;

- руководителя организации и работодателя - индивидуального предпринимателя - на сумму от 1000 до 5000 руб.

Казалось бы, величина среднего заработка всегда будет больше суммы, исчисленной исходя из оклада. Ведь при расчете средней заработной платы учитываются, в частности, премии и вознаграждения, предусмотренные системой оплаты труда (п. 15 Положения о средней заработной плате).

Опять же при повышении в организации (филиале, структурном подразделении) тарифных ставок, окладов средний заработок работников увеличивается в зависимости от того, когда произошло данное повышение - в расчетный период, после расчетного периода до наступления случая, с которым связано сохранение среднего заработка, или в период сохранения среднего заработка (п. 16 Положения о средней заработной плате). Не повышаются только выплаты, установленные в абсолютных размерах, и выплаты, установленные к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению, которые исчисляются исходя из диапазона значений.

Даже в случае, когда в течение всего расчетного периода начисления работнику равнялись его должностному окладу (то есть не было никаких доплат, премий и т.п.), средний заработок будет в большинстве случаев превосходить сумму, рассчитанную исходя из оклада.

Пример 1.

Работник направлен в командировку с 18 апреля текущего года, все остальные рабочие дни этого месяца им отработаны полностью на рабочем месте. Оклад работника составляет 28 000 руб. Он был установлен в январе 2012 г., работник был в отпуске с 3 по 30 сентября. Организация работает по пятидневной рабочей неделе. Положением об оплате труда в организации предусмотрена возможность оплаты дней командировки исходя из оклада, если средний заработок меньше текущей заработной платы.

В расчетном периоде (апрель 2012 г. - март 2013 г.) работник был в отпуске с 3 по 30 сентября, поэтому ему было начислено 308 000 руб. (28 000 руб/мес. x 11 мес.). Отработал же он в этом периоде 229 дн. (21 + 21 + 20 + 22 + 23 + 23 + 21 + 21 + 17 + 20 + 20), где 21, 21... 20, 20 - количество отработанных дней в каждом календарном месяце расчетного периода, за исключением сентября. Средний дневной заработок работника за расчетный период составит 1344,98 руб/дн. (308 000 руб. : 229 дн.).

В апреле текущего года по производственному календарю 22 рабочих дня. Дневная часть оклада работника в этом месяце равна 1272,72 руб/дн. (28 000 руб. : 22 дн.).

Поскольку дневная часть оклада меньше, чем средний дневной заработок (1272,72 < 1344,98), рабочий день командировки в соответствии с ТК РФ надлежит оплачивать исходя из среднего дневного заработка. Следовательно, работнику за этот день командировки необходимо начислить 1344,98 руб/дн. За 21 отработанный день в апреле на рабочем месте работнику полагается 26 727,27 руб. (28 000 руб. : 22 дн. x 21 дн.).

Всего же в апреле сотруднику будет начислено 28 072,25 руб. (26 727,27 + 1344,98). И эта сумма превосходит его месячный оклад (28 072,25 > 28 000).

Однако существуют и исключения. И приходятся они на месяцы, в которых рабочих дней 20 и менее, поскольку в текущем году среднемесячное число рабочих дней, с учетом которого рассчитывается средний заработок, составляет 20,58 дн/мес. (247 дн. : 12 мес.), где 247 - количество рабочих дней в 2013 г. Следовательно, стоимость рабочего дня, рассчитанного исходя из оклада, в таких месяцах будет больше. В текущем году это январь (17 рабочих дней), май (18) и июнь (19). Отметим, что в 2012 г. среднемесячное число дней - 20,75 дн/мес. (249 дн. : 12 мес.), меньше же 20 рабочих дней было лишь в январе (16), в феврале, июне и сентябре их было как раз 20.

Пример 2.

Несколько изменим условие примера 1: работник был направлен в однодневную командировку 15 мая текущего года, остальные 17 рабочих дней он отработал полностью на рабочем месте.

В расчетном периоде (май 2012 г. - апрель 2013 г.) ему были начислены все те же 308 000 руб. (28 000 руб/мес. x 11 мес.). Отработал же он в этом периоде 230 дн. (21 + 20 + 22 + 23 + 23 + 21 + 21 + 17 + 20 + 20 + 22). Средний дневной заработок работника за расчетный период - 1339,13 руб/дн. (308 000 руб. / 230 дн.).

Дневная часть оклада работника в мае текущего года равна 1555,56 руб/дн. (28 000 руб. : 18 дн.). Поскольку она больше, чем средний дневной заработок (1555,56 > 1339,13), согласно положению об оплате труда рабочий день командировки оплачивается исходя из оклада. Следовательно, работнику за день командировки надлежит начислить 1555,56 руб.

За 17 дней, отработанных в мае на рабочем месте, работнику полагается 26 444,44 руб. (28 000 руб. : 18 дн. x 17 дн.). Таким образом, в мае сотруднику будет начислен оклад целиком - 28 000 руб. (26 444,44 + 1555,56).

Если бы работнику день командировки оплачивался в размере среднего заработка, то в этом месяце его начисления составили лишь 27 783,57 руб. (26 444,44 руб. + 1339,13 руб.). Наблюдается, как видим, "экономия" - 216,43 руб. (28 000 - 27 783,57).

Суточные

Выше приводилось, что работодатель при направлении сотрудника в командировку должен возместить ему расходы по проезду и по найму жилого помещения, суточные и иные расходы, произведенные работником с его разрешения.

Из приведенных статей расходов при однодневной командировке, казалось бы, должна выпасть компенсация затрат по найму жилого помещения, поскольку сотрудник должен вернуться на место постоянной работы в тот же день, в который он был командирован.

Однако не исключена вероятность, что перед тем, как выполнить служебное задание в командировке, работнику потребуется отдых после дороги (отметим, что гостиницы могут предоставлять услуги и по почасовому проживанию). И если им будет представлен документ, подтверждающий оплату проживания, то работодателю следует компенсировать потраченную сумму. Но опять же в случае, если он посчитает, что такое проживание было необходимостью для выполнения служебного задания. Для обоснования такой компенсации целесообразно указать возможность осуществления данных расходов в приказе о направлении работника в командировку.

Отметим, что при рассмотрении дела, по которому было принято Решение ВС РФ от 04.03.2005 N ГКПИ05-147, истец констатировал компенсацию работодателем ему проживания в однодневной командировке. И у высших судей это не вызвало негатива.

Вопрос возникает с суточными. Положение о командировках и Инструкция предписывают при командировках в такую местность, откуда командируемый имеет возможность ежедневно возвращаться к месту своего постоянного жительства, суточные (надбавки взамен суточных) не выплачивать (п. 11 Положения о командировках, абз. 1 п. 15 Инструкции). А так как при однодневной командировке сотрудник возвращается домой в тот же день, то выплата суточных ему не положена.

Высшие судьи в упомянутом Решении N ГКПИ05-147 констатировали, что условия выплаты суточных, определенные ст. 168 ТК РФ, связаны с проживанием работника вне места постоянного жительства в течение суток. Следовательно, если командированный имеет возможность ежедневно возвращаться к месту своего постоянного жительства, Трудовой кодекс РФ не предусматривает выплату работнику суточных. При этом они подчеркнули, что выплату суточных работнику законодатель обусловил его проживанием вне места постоянного жительства более 24 часов. В связи с чем заявление истца о признании недействительным первого предложения п. 15 Инструкции как противоречащего действующему законодательству РФ о труде ими было оставлено без удовлетворения. Указанное Решение кассационная коллегия ВС РФ Определением от 26.04.2005 N КАС05-151 оставила без изменения, а кассационную жалобу - без удовлетворения.

Расходы по проезду к месту командировки и обратно, а также расходы на провоз багажа, если для выполнения служебного задания работнику требуется специальная аппаратура, возмещаются работодателем без сомнения. Хотя может возникнуть вопрос в части расходов по оплате проезда на такси.

Положение о командировках и Инструкция позволяют возмещать работнику расходы по проезду к месту командировки и обратно только в размере стоимости проезда воздушным, железнодорожным, водным и автомобильным транспортом общего пользования. Причем в случаях, если до места командировки можно добраться разными видами транспорта, работодатель может предложить сотруднику воспользоваться каким-то определенным транспортом (п. п. 12 и 13). Инструкцией при этом не рекомендуется оплачивать работнику проезд на такси. Хотя ТК РФ такого ограничения не устанавливает.

Опять же для снятия неопределенности в учете возмещения по проезду на такси в командировках работодателю следует предусмотреть возможность использования такого вида транспорта командированными в коллективном договоре либо в приказе при направлении сотрудников в командировку.

Учет возмещения

Расходы, связанные с однодневными командировками, в бухгалтерском учете признаются расходами по обычным видам деятельности (п. 5 Положения по бухгалтерскому учету "Расходы организаций" ПБУ 10/99, утв. Приказом Минфина России от 06.05.1999 N 33н). Отражаются они в большинстве случаев на счетах 20 "Основное производство", 26 "Общехозяйственные расходы", 44 "Расходы на продажу" в зависимости от подразделения, в котором числится работник, направляемый в служебную поездку, в сумме фактически произведенных расходов, подтвержденных документально:

Дебет 20 (26, 44) Кредит 71

Компенсированы расходы, связанные со служебной поездкой.

Могут такие расходы и увеличивать первоначальную стоимость объектов основных средств, если целью однодневной командировки является решение вопросов по их приобретению и доставке:

Дебет 08 Кредит 71

Учтены расходы по командировке.

В части налога на прибыль московские налоговики одно время настойчиво рекомендовали учитывать в первоначальной стоимости объекта основных средств расходы на командировки, непосредственно связанные с созданием объекта, если такие затраты были произведены до ввода объекта в эксплуатацию (Письмо УФНС России по г. Москве от 22.12.2006 N 20-12/115096).

Хотя впоследствии они констатировали, что расходы на командировки на основании пп. 12 п. 1 ст. 264 НК РФ учитываются в составе прочих расходов с учетом требований п. 1 ст. 252 и пп. 5 п. 7 ст. 272 НК РФ (Письмо УФНС России по г. Москве от 19.05.2009 N 16-15/049826).

Арбитражная практика в отношении командировочных расходов, связанных с покупкой основных средств, складывается не столь уж однозначно. Так, судьи ФАС Уральского округа посчитали, что данные расходы на основании упомянутого пп. 12 п. 1 ст. 264 НК РФ следует учитывать единовременно в составе прочих расходов, связанных с производством и реализацией (Постановления ФАС Уральского округа от 25.08.2008 N Ф09-5967/08-С3, от 19.08.2008 N Ф09-5873/08-С3, от 04.08.2008 N Ф09-3096/08-С3).

Другие же судьи полагают, что такие расходы формируют первоначальную стоимость основного средства и списываются через механизм амортизации (Постановления ФАС Московского округа от 04.03.2011 N КА-А40/17007-10;2, ФАС Восточно-Сибирского округа от 07.07.2009 N А19-1020/09, ФАС Поволжского округа от 12.02.2008 N А12-10256/07-С60).

Приведенные выше спорные моменты в выплате возмещения по отдельным расходам, осуществленным сотрудникам в однодневной командировке, если такие выплаты предусматриваются внутренними документами организации (коллективным договором или приказом о направлении работника в командировку), в бухгалтерском учете не сказываются. О налоговом же их учете такого не скажешь.

Начнем с выплаты заработной платы вместо среднего заработка при однодневной командировке. Финансисты считают возможным учет в расходах при исчислении налога на прибыль доплат до текущей заработной платы либо выплаты непосредственно заработной платы при командировках при условии наличия в локальном нормативном акте обязанности работодателя по выплате работнику за время нахождения в командировке среднего заработка, а в случае, когда сумма среднего заработка ниже заработной платы работника за тот же период, производить ему соответствующую доплату (Письмо Минфина России от 18.11.2008 N 03-03-06/1/638).

Суточные в составе командировочных расходов при налогообложении учитываются без каких-либо ограничений их размера (пп. 12 п. 1 ст. 264 НК РФ). Необходимо лишь, чтобы размер и порядок их выплаты были закреплены в коллективном договоре или локальном нормативном акте организации. Для учета таких расходов организации при любых командировках следует подтвердить: ее производственный характер, продолжительность командировки, общую сумму суточных (справка бухгалтера) и факт их получения работником (расходный кассовый ордер).

Суточные же работнику, направленному в командировку в местность, откуда он каждый день может возвращаться к своему постоянному месту жительства, в силу упомянутого абз. 2 п. 11 Положения о командировках не выплачиваются. Поскольку выплата суточных при однодневной командировке не предусмотрена законодательством, к включению указанной суммы в расходы налоговики отнесутся несколько скептически, даже если такие выплаты будут предусмотрены коллективным договором или приказом о направлении работника в командировку.

Следование пожеланиям чиновников по неучету в расходах при исчислении налога на прибыль выплачиваемых суточных при однодневных командировках обязывает организации обратиться к нормам Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль" ПБУ 18/02 (утв. Приказом Минфина России от 19.11.2002 N 114н). В бухгалтерском учете суммы суточных будут учитываться при формировании бухгалтерской прибыли, в налоговом же учете эти суммы не учитываются ни в отчетном, ни в последующих периодах. Возникающая разница в величинах расходов признается постоянной, что обязывает организацию начислить постоянное налоговое обязательство (п. п. 4 и 7 ПБУ 18/02). Для его отражения в бухгалтерском учете производится следующая запись:

Дебет 99, субсчет "Постоянное налоговое обязательство", Кредит 68, субсчет "Расчеты по налогу на прибыль"

Начислено постоянное налоговое обязательство.

Однако не все арбитражные суды в этом вопросе поддерживают налоговиков. Так, судьи ФАС Северо-Западного округа посчитали, что расходы на выплату суточных при отъезде в командировку и возвращении из нее в один и тот же день соответствуют критериям, установленным ст. 252 НК РФ (документально подтверждены, связаны с производственной деятельностью и экономически оправданны). Такие затраты, на их взгляд, могут уменьшать налогооблагаемую базу по налогу на прибыль организаций (Постановление ФАС Северо-Западного округа от 30.07.2012 N А56-48850/2011).

Эти же судьи признали правомерными действия налогоплательщика, который включил в состав расходов суточные, выплаченные работникам при направлении их в однодневные командировки, и в Постановлении ФАС Северо-Западного округа от 29.06.2011 N А05-8580/2011. Аргументом для них послужило то, что обязанность выплачивать такие суточные была установлена локальным нормативным актом налогоплательщика. При этом размер выплаченных работникам сумм не превышал установленного локальным актом лимита возмещаемых суточных.

Отметим, что работнику, выехавшему в командировку на территорию иностранного государства и возвратившемуся на территорию РФ в тот же день, суточные в иностранной валюте выплачиваются в размере 50% нормы расходов на выплату суточных, определяемой коллективным договором или локальным нормативным актом, для командировок на территории иностранных государств (п. 20 Положения о командировках).

При однодневной командировке времени для решения служебного задания у сотрудника не столь уж и много. Поэтому иной раз для передвижения в месте командировки им используется такси. Для возможного учета в расходах при исчислении налога затрат по оплате проезда на такси в командировке организации понадобится доказать экономическую целесообразность подобных расходов. Документом, подтверждающим это, может служить, к примеру, служебная записка на имя руководителя организации с просьбой разрешить воспользоваться услугой такси с указанием обоснования (небольшое время нахождения в командировке для решения поставленной задачи, большое количество и вес служебных документов и т.п.). Наличие возможности возмещения стоимости оплаты такси:

- в коллективном договоре или локальном нормативном акте (например, положении о возмещении расходов, связанных со служебными командировками) в определенных случаях и

- конкретно в приказе о направлении работника в командировку, поскольку работник может не успеть выполнить поставленные ему задачи, -

послужит дополнительным аргументом для обоснованности понесенных затрат.

Фактическую оплату услуг такси можно подтвердить чеком ККТ или квитанцией в форме бланка строгой отчетности (п. 2 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт", п. п. 1, 3, 5.1 Положения об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники, утв. Постановлением Правительства РФ от 06.05.2008 N 359) с реквизитами, предусмотренными в Приложении N 5 к Правилам перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом (утв. Постановлением Правительства РФ от 14.02.2009 N 112) (Письма Минфина России от 04.10.2011 N 03-03-06/1/621, УФНС России по г. Москве от 06.08.2009 N 16-15/080978).

Среди иных расходов, произведенных работником с разрешения работодателя, наиболее часто встречаются затраты по оплате телефонных переговоров. Не исключены они и при однодневной командировке.

Затраты, произведенные в однодневной командировке по оплате услуг телефонной связи и обеспечению доступа к Интернету, в том числе посредством приобретения телефонных и интернет-карт, на наш взгляд, могут быть учтены для целей налогообложения прибыли. Для этого необходимо документально подтвердить произведенные расходы, а также их экономическую обоснованность. В положении о возмещении расходов, связанных со служебными командировками, желательно указать, какая категория работников имеет право воспользоваться в поездке Интернетом, критерии признания производственного характера телефонных переговоров, а также какими документами подтверждается размер затрат на услуги связи. О возможности несения таких затрат в однодневной командировке должно быть упомянуто в приказе.

Не подлежат налогообложению налогом на доходы физических лиц все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных в том числе с выполнением физическим лицом трудовых обязанностей (п. 3 ст. 217 НК РФ).

При оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределами в доход, подлежащий обложению НДФЛ, не включаются, в частности, суточные, выплачиваемые в соответствии с законодательством РФ, но не более 700 руб. за каждый день нахождения в командировке на территории РФ и 2500 руб. за каждый день нахождения в заграничной командировке. Выплату же суточных при однодневной командировке чиновники не относили к таковым.

Высказался по этому вопросу и Президиум ВАС РФ. Высшие судьи посчитали, что возмещение, выплачиваемое при однодневных командировках, не является суточными в силу определения, содержащегося в трудовом законодательстве РФ. Однако исходя из направленности и экономического содержания такого возмещения оно может быть признано возмещением иных расходов, связанных со служебной командировкой, произведенных с разрешения или ведома работодателя. В связи с чем оно не является доходом (экономической выгодой) работника (Постановление Президиума ВАС РФ от 11.09.2012 N 4357/12).

Отдельные федеральные арбитражные суды еще до принятия указанного Постановления N 4357/12 считали доводы налоговиков о том, что суточные, выплачиваемые за однодневную командировку, являются доходом работника, несостоятельными (Постановления ФАС Московского округа от 26.04.2012 N А40-83149/11-116-236, от 03.04.2012 N А40-73890/11-91-314, ФАС Северо-Западного округа от 29.06.2012 N А05-8580/2011, от 13.03.2008 N А56-17909/2007, ФАС Уральского округа от 01.06.2010 N Ф09-4025/10-С3).

После выхода Постановления Президиума ВАС РФ N 4357/12 позиция финансистов поменялась. Если денежные средства, выплачиваемые работнику при направлении в однодневную командировку, не являются суточными, а относятся в соответствии со ст. 168 ТК РФ к иным расходам, связанным со служебной командировкой, произведенным работником с разрешения или ведома работодателя, они могут быть учтены в составе доходов, освобождаемых от налогообложения, в полном объеме при наличии документального подтверждения произведенных за счет указанных денежных средств расходов. При отсутствии же документального подтверждения осуществления вышеуказанных расходов денежные средства, выплачиваемые работникам при однодневных командировках взамен суточных, по их мнению, освобождаются от налогообложения в пределах 700 руб. при нахождении в командировке на территории РФ и 2500 руб. при нахождении в заграничной командировке (Письмо Минфина России от 05.03.2013 N 03-04-06/6472).

Примечание. Денежные средства (названные суточными), выплаченные обществом своим работникам при направлении их в служебные командировки сроком на один день, представляют собой возмещение в установленном размере расходов работника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы, и не могут быть признаны доходом (экономической выгодой) налогоплательщика-работника, подлежащим обложению НДФЛ.

При направлении сотрудников в командировки как в пределах территории РФ, так и за ее пределы не подлежат обложению страховыми взносами в ПФР , ФСС РФ и ФФОМС командировочные расходы, в том числе и суточные (п. 2 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования"). Законом N 212-ФЗ не установлен предельный размер необлагаемой суммы суточных, поэтому они не подлежат обложению указанными страховыми взносами в размере, определенном в коллективном договоре или в локальном нормативном акте (Письма Минздравсоцразвития России от 06.08.2010 N 2538-19, ПФР от 29.09.2010 N 30-21/10260, ФСС РФ от 17.11.2011 N 14-03-11/08-13985).

Основываясь на Положении о командировках, как ПФР, так и ФСС РФ считают, что законодательство РФ не предусматривает выплату суточных при однодневных командировках. В связи с этим при проверках работники Фондов настаивают на обложении таких суточных страховыми взносами. Причем некоторые суды признают данный подход правомерным. В качестве аргумента судьи ФАС Поволжского округа указали, что суточные призваны компенсировать расходы работника, связанные с проживанием вне дома. А при однодневной командировке подобных расходов нет. Значит, по сути, выдаваемая сотруднику сумма не является суточными. Выплаченные работодателем при однодневных командировках суммы не относятся к средствам, которые в силу ст. 9 Закона N 212-ФЗ освобождаются от обложения страховыми взносами. Их следует рассматривать как дополнительную выплату в рамках трудовых отношений и, следовательно, облагать взносами на обязательное социальное страхование (Постановление ФАС Поволжского округа от 31.05.2012 N А12-15578/2011).

В Федеральном законе от 24.07.1998 "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" существует норма (п. 2 ст. 20.2 Закона N 125-ФЗ), идентичная приведенной выше норме п. 2 ст. 9 Закона N 212-ФЗ по неначислению страховых взносов на командировочные расходы. Следовательно, выплаты сумм возмещения, которые работодатели осуществляют командированному на один день сотруднику, работники ФСС РФ будут воспринимать как дополнительные выплаты, произведенные в рамках трудовых отношений, и настаивать на необходимости исчисления с них страховых взносов "на травматизм".

Если работодатель возмещает командированному работнику расходы на услуги связи, то суммы такого возмещения страховыми взносами в ПФР, ФСС РФ, ФФОМС и "на травматизм" не облагаются (п. 2 ст. 9 Закона N 212-ФЗ, п. 2 ст. 20.2 Закона N 125-ФЗ). Право работников на возмещение затрат на пользование во время командировки соответствующими видами связи желательно закрепить в локальном нормативном акте. При этом указанные расходы должны быть фактически произведены и документально подтверждены. Удостоверить же служебные переговоры могут документы, подтверждающие оплату услуг связи, списки телефонных вызовов с указанием дат и времени.

Отметим, что расходы в виде страховых взносов:

- на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в силу пп. 45 п. 1 ст. 264 НК РФ;

- на обязательное пенсионное и медицинское страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в том числе начисленных на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций, на основании пп. 1 п. 1 ст. 264 НК РФ, -

Бывают случаи, когда работнику нужно съездить по делам фирмы в другую местность буквально на один день. Считаются ли такие поездки командировками? Как их оплачивать? Можно ли возместить работнику оплату проезда, если он воспользовался услугами такси?

Командировкой не являются

Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер. Например, работа водителей и курьеров.

Для дат путешествия

Для поездок на Гавайи, Аляску или поездки за пределы страны, пожалуйста, прочитайте и следуйте инструкциям. Побочные расходы - это такие вещи, как оплата за звонок, личные телефонные звонки, прачечная, проезд между жильем и места, где принимаются блюда, и другие индивидуальные потребности.

Еда разрывается, потому что вы должны вычесть любую еду, которая предоставляется на основании приведенных ниже правил. Например, в тот день, когда вы покидаете офисную базу, используйте суточные для того места, где вы собираетесь провести ночь. На следующий день используйте суточные для того места, где вы провели ночь.

Признается ли однодневная поездка командировкой?

Определение служебной командировки приведено в статье 166 Трудового кодекса РФ - это "поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы".

И конечно же, вернувшись из командировки, работник должен представить в бухгалтерию авансовый отчет, приложив к нему документы, подтверждающие произведенные расходы (проездные билеты , документы на провоз багажа и т. д.)x.

Оплата расходов по однодневной командировке

Отклонение может быть отклонено, если путешественник регулярно не предоставляет оригинальные квитанции. Для исследовательских грантов и контрактов финансирующие агентства требуют, чтобы подпись Главного следователя присутствовала по всем претензиям, предъявленным в исследовательский фонд. Когда Путешественник является главным исследователем или приглашенным исследователем, лицо, находящееся на посту руководителя Главного следователя, должно подписать. Ни в коем случае использование штампа подписи или электронного письма не будет приемлемой формой одобрения.

Как лучше оформить поездку на личной машине

Если сотрудник решил воспользоваться в командировке личным транспортом, с ним следует заключить договор аренды или договор безвозмездного пользования его автомобилем. Тогда бухгалтер турфирмы сможет включить стоимость бензина и ГСМ, израсходованных за время командировки, в состав прочих расходов, принимаемых в целях налогообложения прибыли. Такую операцию можно оформить и как использование личного транспорта работника в служебных целях . В этом случае работнику положена фиксированная компенсация, которая принимается в целях налогообложения прибыли по нормам, установленным в постановлении Правительства РФ от 8 февраля 2002 г. № 92 (подп. 11 п. 1 ст. 264 Налогового кодекса РФ). Отметим, что эти выводы справедливы и для турфирм, применяющих "упрощенку" (подп. 12 п. 1 ст. 346.16 Налогового кодекса РФ).

Все авансы и возмещение оплачиваются в канадской валюте. Приемлемые расходы в иностранной валюте должны отражаться в канадских долларах. Приемлемые расходы конвертируются в соответствии с коэффициентом конверсии Банка Канады с использованием средней ставки за период путешествия или фактических ставок. Документация, поддерживающая обменные курсы, должна быть предоставлена вместе с претензией на поездки. Веб-сайт Банка Канады. Заместитель вице-президента по финансовым ресурсам отвечает за рассмотрение, толкование и осуществление настоящей процедуры и за любые исключения или поправки, внесенные в нее.

Но здесь есть одно существенное "но". Даже если вы решите руководствоваться ранней позицией Минфина России, вам необходимо документально подтвердить проездные расходы работника: квитанциями, кассовыми чеками, билетами.

Поэтому если работник воспользовался услугами частника, который, конечно же, не выдаст ему никаких документов об оплате проезда, тогда не может идти речи и о том, чтобы в целях налогообложения считать такие выплаты компенсационнымиx.

ПримерСотрудники турфирмы "Мир" (туроператор) Муратов и Рубашина были направлены в однодневную командировку из Кургана в Тюмень. Туда и обратно они были доставлены на такси фирмы "Городок". У бухгалтера турфирмы "Мир" имеется договор с фирмой "Городок", а также акт об оказании транспортных услуг и кассовый чек , подтверждающий оплату за проезд на такси. Его стоимость составила 3000 руб.

Случайная суточная плата включает в себя расходы, такие как чаевые, прачечная, химчистка и местные телефонные звонки. Для поездок за пределы Канады и США текущая практика приема на питание и непредвиденные расходы приемлемы. Можно организовать частное проживание с родственниками или друзьями.

Пособия, которые могут быть заявлены в качестве командировочных расходов, должны быть следующими. Дерево решений Предварительное одобрение путевых расходов Пособия на питание и побочные расходы. Предварительное утверждение расходов требуется и должно быть приложено к возмещению путевых расходов.

В учете турфирмы "Мир" бухгалтер отразит данную операцию следующими проводками:

ДЕБЕТ 71 КРЕДИТ 50

- 3000 руб. - выданы подотчетным лицам деньги на такси;ДЕБЕТ 20 КРЕДИТ 71

- 3000 руб. - отражены расходы на проезд в такси в составе командировочных расходов работников (после утверждения авансового отчета).Без счета-фактуры НДС с расходов к вычету из бюджета не принимается.

Какая цель путешествия? Эксперты говорят, что даже экскурсия, подобная поездке на воздушном шаре, может облагаться налогом, если она является частью законного соглашения или используется для ведения бизнеса с клиентами или коллегами. Налоговые эксперты говорят, что важно обеспечить тщательную документацию по расходам, которые вы хотите вычитать, которые могут быть вычтены, которые сочетают в себе работу с игрой, но только части, которые касаются бизнес-расходов для детей и супругов в командировках, как правило, не подлежат вычету. Ортопедическая подушка «пончик».

СУТОЧНЫЕКак следует из пункта 15 Инструкции "О служебных командировках в пределах СССР", если работник направлен в однодневную командировку, суточные ему не выплачиваются. Если же они были выплачены, их сумму следует включить в совокупный доход работника для целей исчисления налога на доходы физических лиц (как его дополнительный доход). При этом выплаченную сумму нельзя учесть для целей налогообложения прибыли. Поэтому начислять с суточных ЕСН и взносы в Пенсионный фонд РФ не надо (п. 3 ст. 236 Налогового кодекса РФ).

Суммы суточных отличаются для работников частных и госкомпаний?

Иногда они являются законными. «В его глазах это было достойно удержания, потому что, если бы это было не для деловой поездки, она не была бы там подводным плаванием», - говорит он. Крайний срок подачи налоговых деклараций составляет шесть дней. Поскольку вы делаете свои заявки в последнюю минуту , имейте в виду, что есть определенные расходы на командировки, которые вы будете удивлены, вы можете вычесть, а другие вы можете. Просто будьте готовы предложить документацию - даже в виде рукописных заметок - для их резервного копирования.

Ситуация:

Сотрудник компании неделю должен работать в другой организации. Обычно в таких случаях оформляется командировка, но эта ситуация нестандартная, так как другая организация находится в том же городе. Нужно ли выписывать командировочные документы в подобных случаях, то есть не только для заграничных или междугородних поездок, но и для служебных в пределах города?

Сотрудник едет в командировку из другого города

Не забудьте отслеживать все квитанции и записи. Самый простой и эффективный способ - написать на обратной стороне каждого промаха следующее: причину расхода, имя человека, которого вы встретили, местоположение и дату, - говорит Пол Золотой, представитель Национального фонда финансового образования.

Каждый год многие люди не хотят, но все же пытаются удержать столько своих командировочных расходов, сколько могут, говорят эксперты по налогам. Если вы являетесь сотрудником, путешествующим по бизнесу, и ваша компания не возмещает вам все ваши расходы, вы можете вычесть любые расходы из своего кармана, превышающие 2% от вашего скорректированного валового дохода. Если вы являетесь самозанятым или владельцем малого бизнеса, вам не нужно доходить до этого порога.

Решение:

Командировка - это поездка работника для выполнения служебного поручения вне места постоянной работы. А значит, отправить в командировку можно и в пределах города. Но и направление на работу без оформления командировки в этой ситуации ошибкой не будет.

Подробности:

Часть 1 ст. 166 Трудового кодекса РФ определяет служебную командировку как поездку по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. Как определить «место постоянной работы»? В данном случае это место расположения организации (ее обособленного структурного подразделения), работа в которой обусловлена трудовым договором. Об этом прямо сказано в п. 3 Положения об особенностях направления работников в служебные командировки (далее - Положение о командировках), утв. постановлением Правительства РФ от 13.10.2008 № 749.

Все, что связано с вашим бизнесом, - это честная игра: авиабилеты, бензин для вашего автомобиля, оплата багажа, такси, проживание, питание, телефонные звонки и принадлежности. Вы даже можете вычесть услуги прачечной, химчистки и напитков в баре. То есть, они типичны для вашей отрасли и необходимы для вашего бизнеса. Но даже это руководство может привести к путанице.

«Вам не обязательно зарабатывать деньги, но он должен иметь намерение зарабатывать деньги», - говорит он. Но вы можете взять какое-то личное время. Скажем, вы летите во Флориду в понедельник со своим супругом и принимаете во вторник в качестве дня каникул. В среду вы встречаетесь с клиентом, а в четверг вы обедаете с этим клиентом, после чего вы ловите полет домой.

Прочитайте полезные статьи